7月1日,资本邦了解到,Soul于6月30日向港交所递交招股书,拟在主板上市,美银证券和中金公司为联席保荐人。

今年6月初,Soul向美国证监会提交的文件显示,公司决定撤回F-1登记声明文件,公司不再根据F-1文件发行证券。

2021年5月10日,Soul递交了F-1招股书,拟以股票代码“SSR”在纳斯达克上市。后续更新后的美股招股书显示,公司拟发行1320万股ADS,发行价区间为13-15美元。

但在进入询价流程后,Soul突然宣布暂停美股IPO。公司称,“我们非常高兴在更新定价区间后得到了非常火爆的市场反馈。在这一过程中,公司也收到了其他资本运作的可能性,经过慎重思考,管理层先暂停IPO的定价流程。我们的大股东腾讯也支持这一决定。”

Soul是为中国年轻一代而设的虚拟社交平台。于2021年,月活跃用户中有74.9%为Z世代。

根据艾瑞咨询报告,在中国开放式移动社交网络中,公司于2021年拥有最多的私聊功能每名用户日均发送私人讯息数量,以及最高的每台设备日均启动次数。

在港股招股书中,Soul引用艾瑞咨询报告称,Soul与中国所有其他社交网络平台不同,专注于虚拟身份、丰富的用户原创内容、去中心化分发、基于兴趣图谱及个性化用户和内容推荐的开放式关系。

据报告,Soul为中国首个所有用户均通过虚拟身份以avatars方式互动的社交网络平台。

于2019年、2020年及2021年,公司的月活跃用户数目分别为1150万名、2080万名及3160万名,2020年及2021年分别按年增长80.7%及51.6%。期内,日均活跃用户数目分别为330万名、590万名及930万名,2020年及2021年分别按年增长81%及55.8%。

用户留存方面,于2021年月均三个月用户留存率为79.1%。

公司主要通过增值服务(包括虚拟物品及会员订阅)变现。于业务纪录期,自销售增值服务所得收入占比最高。

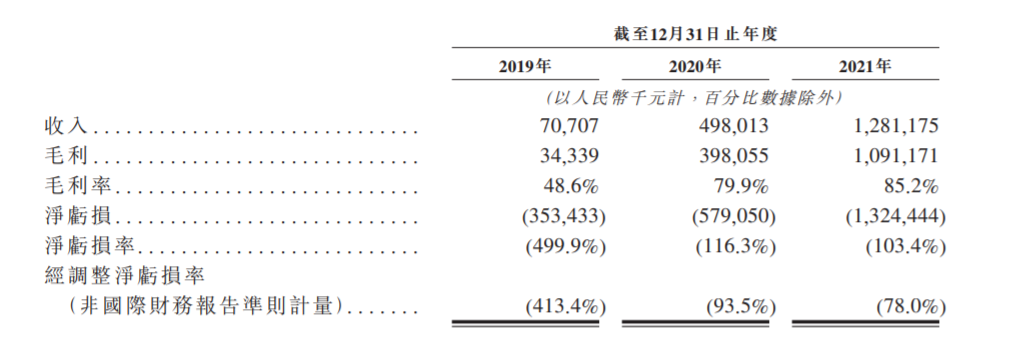

2019年-2021年,公司的收入分别为7070万元、4.98亿元和12.81亿元;毛利率分别为48.6%、79.9%及85.2%;净亏损3.53亿元、5.79亿元和13.24亿元。

IPO前,腾讯通过意像架构投资(香港)有限公司持有Soul 49.9%的股权,拥有28.5%的表决权。

Soul表示,预期将此次IPO募集资金用于改善及升级专有技术、改善数据分析能力,并开发社交元宇宙;用于进一步扩大用户群,并强化品牌以推动可持续优质的用户增长;用于开发创新产品及功能以吸引用户及增强变现潜力;用作营运资金及一般企业用途。

- 版权声明

- 本文仅代表作者观点,不代表艾瑞立场。本文系作者授权艾瑞专栏发表,未经许可,不得转载。

扫一扫,或长按识别二维码

关注艾瑞网官方微信公众号