5月17日,达达集团发布2022财年第一季度业绩。

财报显示,达达集团当季总营收为20亿元,同比增长21%,可比口径下同比增长74%;净亏损为6.04亿元,相比去年同期净亏损7.1亿元,亏损幅度有所收窄;归属于公司普通股股东的非公认会计准则净亏损为4.81亿元,相较去年同期的6.18亿元亏损额进一步收窄。

或许是受财报亏损收窄利好,5月17日达达股价迎来一波37.5%的涨幅,当日股价一度升到8.04美元/股。但这种二级市场压抑情绪的短暂爆发似乎在达达身上已成惯例,上季度财报日也出现过25.78%的大涨,随后便进入常态式的下跌。

截至5月18日收盘前,达达集团股价为6.63美元/股,市值仅17.26亿美元。

图片来源:百度股市通

今年2月,京东以5.46亿美元现金及若干战略资源作为对价,将持有达达集团股份的比例上升至约52%,成为达达集团最大股东。

京东对达达控制力的提升表现在财务数据上,就是达达来自京东到家的收入骤增,同时也意味着达达距离社会化物流平台越来越远。

从「双轮」到「单腿」

达达集团业务主要分为两块:一是社会化同城配送平台达达快送;一是本地零售商超O2O平台京东到家。

过去两年这两块业务的营收出现了结构性变化,随着京东对达达的控制力增加,来自京东到家的收入也随之增加。

2020年,达达快送和京东到家的收入分别为34.346亿元和23.054亿元,而到2021年则变为28.207亿元和40.456亿元。

达达的终极目标是做社会化的物流平台,类似短途版的四通一达。但目前来看,达达更像是短途版的京东物流,依赖单一平台供给。

达达快送和京东到家的收入占比,从2020年Q4占比为63.9%和36.1%,到2021年Q1变为53.3%和46.7%,到2022年Q1已变为30.7%和69.3%。

从财报中可以看出,京东到家正逐渐成为达达集团的营收支柱。第一季度,达达快送营收6亿元,京东到家营收14亿元,相较去年7.78亿元同比增长80.18%。

达达在财报中解释,这背后主要是京东到家消费者数量和平均订单规模增长、以及促销活动导致的在线营销服务收入增加。

截至2022年3月31日的12个月内,京东到家平台总交易额(GMV)为491亿元,同比增长74%,平台年活跃用户数增至6790万,相较去年同期4610万增长47%。

数据来源:达达集团2022Q1财报

但相比本季度京东到家营收的快速增长,达达快送的营收相较去年的8.94亿元反而下降了30%左右。

对于达达快送营收的下降,其在财报中解释为剔除损益表中与骑手相关的收入和成本所致。

我们之前在《财报解析:达达距离社会化物流平台还有多远?》一文中曾分析,达达之所以将骑手相关收入和成本剔除,或与骑手成本上涨有关。2017-2020年达达骑手支付成本骤增,分别为15.27亿、19.18亿、26.79亿和47.2亿。

这意味着骑手成本越高,达达的毛利率就越低。并且,即时配送目前还无法通过规模效益压低骑手成本。

过度依赖京东到家的后果,即达达离社会化物流平台越来越远。尽管京东到家提供了稳定的订单保障,但在盈利上达达还没有摸索出有效的方式。

亏损还不是重点

值得注意的是,达达来自京东到家业务的营收增长,与其持续的成本投入呈正相关。

本季度,达达集团的成本与费用为26.64亿元,较上年同期24.25亿元增长10%。其中,销售与市场费用11.15亿元,占总成本与费用42%,同比增长40.94%。

达达解释,这笔钱主要用来帮助京东到家吸引新消费者,以及京东于2022年2月进行的股份认购交易相关业务合作协议的摊销。

简单点说即获客成本仍然高企。在《财报解析:达达距离社会化物流平台还有多远?》一文中我们曾计算,达达2020年和2021年的获客成本分别为109元和163元。

出现大幅度增长的原因,离不开达达对京东到家吸引新消费者的「帮助」。

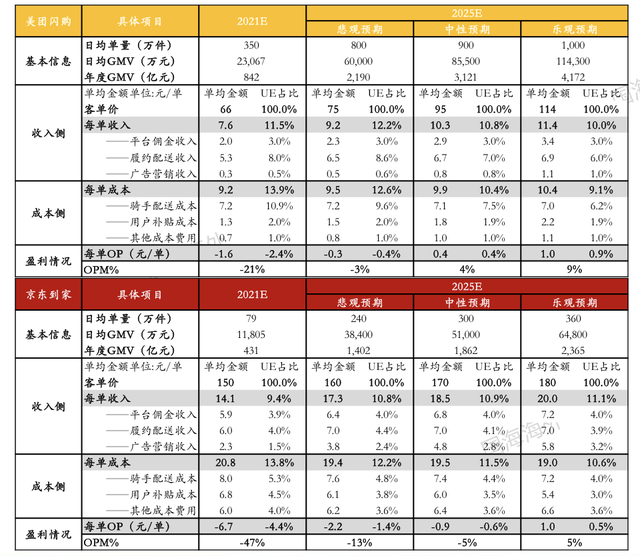

国海证券在《近场电商系列之即时零售专题深度》报告中,对比了京东到家与美团闪购的各项数据,其中在成本侧二者出现了较大差异。

数据来源:2021Q4美团管理层业绩交流会、美团公告、国海证券

美团闪购每单9.2元的成本中,包括骑手配送成本7.2元、用户补贴成本1.3元和其它成本0.7元;而京东到家20.8元的每单成本中,对应数字分别是8.0元、6.8元和6.0元。

可以看出,在用户补贴上,京东到家成本占比为33%,而美团闪购仅为14%。也就是每配送一单京东到家补贴给用户的钱是美团闪购的2.5倍。

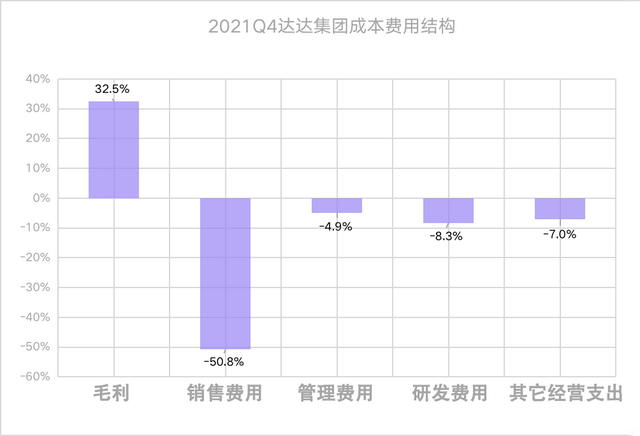

数据来源:Wind资讯、达达集团公告、国海证券

这一点在去年Q4的财报中也比较明显,在其成本费用结构中,以消费者激励支出为代表的销售费用在费用中占主导地位,高销售费用率是达达短期内亏损的主要原因。

当然,不排除这种高销售费用能为京东到家和达达带来牢固的用户粘性。随着对用户补贴的减少,达达即可实现成本侧的优化,进一步向盈利靠拢。

达达离不开京东

京东对达达集团的增持,在通稿中是这样描述的:将有利于推动双方加速拓展即时零售、即时配送及全渠道领域合作,助力京东的多元化零售服务更进一步,优化运营效率,同时为消费者带来更好的服务。

这意味着,达达是京东全渠道上的一环,其对京东的依赖只会增加,不会减少。也预示着,达达将与此前的社会化物流平台愿景渐行渐远。

不过一个好消息是,申万宏源预计,到2030年,即时配送行业的场景中,餐饮外卖占比将为25.2%,生鲜水果占比将为37.5%,商超到家占比将为28.2%,其他类型占比将为9.1%;来自于餐饮外卖的订单量将下滑,反而是零售商超、生鲜电商等品类的订单将迅速增长。

对于达达而言,努力守住和增加京东到家的市场份额已经成为它的基本盘。

但目前来看,京东到家在即时零售上同样遭受美团的围攻。这种围攻主要体现在品类和客户上,京东到家因为与商超合作,发力3C等高客单品类,而美团的客单价更低,在低客单高补贴的医药品类上渗透快速。

同时因为美团更多对接中小客户,议价能力更强,且在配送成本上因为与外卖共用配送队伍,所以在骑手端成本和配送效率上相比京东系有明显优势。

数据来源:美团2021Q4财报电话会、美团公告、腾讯网

国海证券研判,未来三年平台型及时零售行业的竞争格局将形成双寡头局面,其中美团闪购的市场份额有望从2021年的52%扩大到2025年的53%,京东到家则从27%扩大到30%。

尾声

当达达配送和京东到家业务的营收占比出现结构性改变后,对于达达的预判也应该改变。其社会化物流平台的愿景已不再是第一任务,反而是守好京东到家的基本盘才是重中之重。

当然,随着京东的不断增持以及其在京东到家业务中的参与度提升,以及即时配送的战略意义,达达背靠京东这颗大树仍有机会看到盈利的曙光。

但同时,自身造血能力的弱化和过度依赖单一平台,对达达而言也是一把双刃剑。以及京东对达达的亏损容忍度,在京东2022年Q1财报中,高达38.98亿元的亏损,其给出的解释是由于京东旗下的达达在收购完成前的股价变动,以及上市公司股权投资的市价波动所致。

毕竟过去三年达达亏损累计已达66.41亿元,股价从2021年6月末的29美元/股一路降至当前的7.14美元/股,跌幅高达75.3%。

参考资料:

[1] 近场电商系列之即时零售专题深度,国海证券

[2] 达达(DADA):商超到家领先者,即时零售再探索,中泰证券

[3] 京东一季度亏损30亿,达达是主要原因,市界

[4] 达达,不想跳出京东舒适圈,蓝莓财经

[5] 达达2022年第一季度财报,达达集团

[6] 财报解析:达达距离社会化物流平台还有多远?,解码Decode

- 版权声明

- 本文仅代表作者观点,不代表艾瑞立场。本文系作者授权艾瑞专栏发表,未经许可,不得转载。

扫一扫,或长按识别二维码

关注艾瑞网官方微信公众号