作者:蔚芮

来源:GPLP犀牛财经(ID:gplpcn)

摘要:

近年来,我们可以看到一种现象:在一级市场被资本所追捧的一些企业往往会得到很高的市场估值,答案非常简单,只因这些公司拥有新颖的商业模式。

其中,也有公司通过IPO登陆向二级市场。但是,部分公司登陆二级市场后市值大幅下跌,这意味着资本市场对其商业模式和盈利预期都表示怀疑。

正文:

近日,独角兽公司拜腾汽车引发了市场关注——据媒体公开报道,截至2020年6月22日,拜腾已拖欠包括总监级在内的员工近4个月薪资,涉及人员近千人,拜腾方面至今未作正面交代,后续安排尚无下文。

与此同时,除了欠薪之外,据媒体公开报道,拜腾汽车上海办公室于2020年4月撤租,拜腾汽车北京办公室于6月17日撤租,南京工厂甚至一度因欠费停水断电关厂……

作为曾经风光一时的独角兽之一,拜腾汽车何至于沦落至此?

独角兽高估值之拜腾汽车、Wework

对于拜腾汽车断水断电的窘境,拜腾汽车曾对媒体公开回应称,南京工厂只是在休高温假,并连休端午节假期,不过,其同时承认公司目前业务运营正承受巨大挑战,已采取多项阶段性措施,以减少短期固定成本开支,缓解资金压力。

也就是说,拜腾汽车的确面临发展困境。

公开资料显示,拜腾汽车为南京知行新能源技术开发有限公司(FMC)旗下的新能源汽车品牌,2017年9月正式发布,截至2020年6月已经完成C轮融资,估值高达百亿美元,其投资人包括中国一汽集团、启迪控股、宁德时代、苏宁集团、和谐汽车、君联资本等。

公开资料显示,2018年之前,拜腾汽车完成了Pre-A轮和A轮总计约3亿美元的融资,投资方包括苏宁集团、和谐汽车、君联资本等;

2018年6月,拜腾汽车完成B轮5亿美元的融资,主要投资人包括中国一汽集团、启迪控股、宁德时代、江苏“一带一路”投资基金等;

2019年9月12日,拜腾汽车宣布拜腾的C轮融资即将完成,预计融资规模为5亿美元,参与方包括一汽集团、南京市政府旗下产业投资基金等;

2019年9月25号,拜腾在南京与韩国零部件制造商旗下子公司签订战略合作协议,称韩国汽车零部件制造商将参与拜腾的C轮融资。

在几轮融资下,截至2019年5月,拜腾汽车拥有员工1800多人,其中50%以上是研发人员,德国员工不到100人,美国硅谷有约500人,其余员工都集中在中国。

然而,时隔一年,昨天还头顶独角兽光环估值上百亿的拜腾汽车,今天就面临了断水断电的囧地,原因也非常简单,那就是因为拜腾汽车尚未盈利,估值也仅仅就是一个数字而言。

类似拜腾汽车这种独角兽光环的公司还有Wework。

2020年6月17日,据港媒报道,WeWork在香港租用的中环商厦H Code多层楼面在使用不足一年后迁出,部分楼面需要重新招租,而就在一个月前,WeWork才刚将2019年租用的尖沙咀港威大厦及观塘甲厦两处合计约20万平方英尺(约合18580.608平方米)的地方,完成装修后决定放弃租用,现在已经交回原业主,将重新招租。

这家估值曾高达470亿美元的初创企业,如今的估值仅剩下29亿美元。

而在其创始人当中,在其联合创始人之一亚当纽曼(Adam Neumann)2019年离任之后,另一位联合创始人米盖尔麦克维目前也已经申请辞职,将于6月底正式离开WeWork,作为WeWork的两位联合创始人,均离开了他们一手创办的公司。

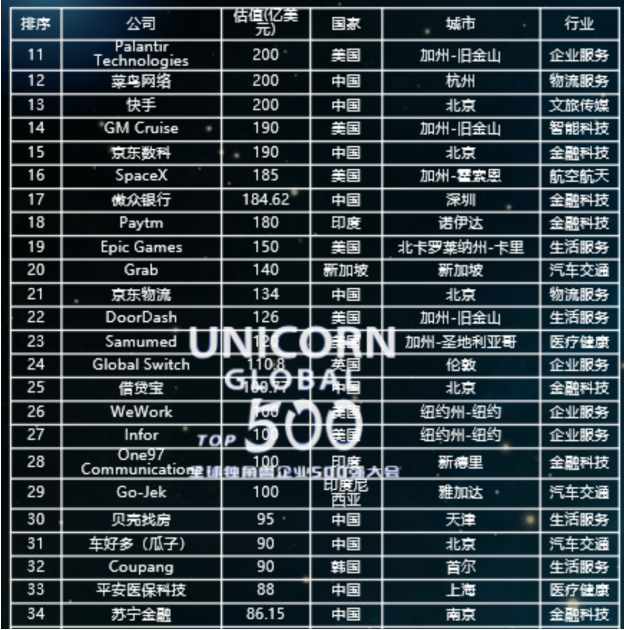

从全球范围来看,类似WeWork、拜腾汽车这样的独角兽不在少数——2019年,据中国人民大学中国民营企业研究中心与北京隐形独角兽信息科技院(BIHU)联合发布《2019全球独角兽企业500强发展报告》显示,2019全球独角兽企业500强总估值为19322.57亿美元,超过2018年GDP为1.87万亿美元的巴西,其中,全球独角兽企业500强极化现象显著,估值超过100亿美元的超级独角兽企业有29家,总估值为9497.65亿美元,占全球独角兽企业500强总估值的49.15%。

以金融科技为例,根据CB Insights数据,2018年由风投资本支持的包括独角兽在内的全球金融科技公司融资额达到创纪录的395.7亿美元,相比2014年的8.34亿美元,年复合增长率高达到162%。

部分独角兽企业名单 来源:《2019全球独角兽企业500强发展报告》

对于大部分初创企业来说,都有一个梦想:就是跻身独角兽行列。成为独角兽企业无论站在竞争对手的角度,还是客户的角度,又或是员工的角度,这样一个称号和这样一种地位,都带有一种高高在上的优越感。

然而,从梦想到噩梦,无论是拜腾汽车还是Wework,都给所有人上了严重的一课,那就是没有盈利能力的高估值独角兽只是昙花一现,后期很可能出现估值跳水现象。

Wework等独角兽高估值从何而来?

既然都知道独角兽的高估值是一把双刃剑,那么,独角兽的高估值到底从何而来呢?

据Venture Beat数据,自2013年独角兽概念被提出后,2014年起更多的美国风投资本集中于独角兽,独角兽群体的融资额从2008年的26亿美元猛增到2014年的136亿美元,2014年发生的独角兽融资额度比此前三年的融资总和还多。

另据PitchBook数据显示,过去五年,独角兽在私募股权投资规模激增,交易数量翻了两番,而且这些交易的价值以更加超乎寻常的速度扩张,原因无它,因为独角兽开辟的新业务领域代表着资本所认可的未来新经济趋势之一。

除此之外,在过去几年资本市场进一步繁荣过程当中,纳斯达克不断创新高,资本的流动性也进一步催生了独角兽的出现,在资本面临超高收益的愿景下,一级市场才诞生了Wework高达几百亿美元的估值以及类似更多独角兽的出现,这些公司仅仅只是一个PPT就能够融资几十亿甚至上百亿美元——以Wework为例,据软银集团在其5月份发布的2019年财年的年报中披露,与WeWork投资相关的部分损失为7208亿日元(约合人民币477亿元)。而软银通过旗下的愿景基金(Vision Fund)和其它投资工具,累计对WeWork 的投资已经超过135亿美元(约合人民币956亿元)。

与此同时,据另外一家分析研究机构PAC研究显示,对于独角兽高估值的原因,PAC认为,高估值主要的构成原因有:

1.供需错配:头部企业少,追捧的基金多,从而推高估值。

2.估值方法有误:很多公司被定位为互联网公司,估值使用用户数量和GMV等指标,而不是所属行业的估值倍数;或是使用过高的估值指标,将国外成熟大型 公司的估值指标用在成立时间短、商业模式未经验证的创业企业上。

3.研究错位:投资机构的研究更多聚焦在行业及公司的潜力上。但很多公司的增长由投资推动,单位经济模型并不成立,即便规模增长,也始终无法实现盈利。

4.经验与常识缺乏:投资机构不能理解资本市场的信号,或即使有经验,也屈服于同行对高估值的追逐。

高估值后遗症:IPO与破发频出

在一级市场过度繁荣,面粉大过面包的情况下,独角兽破发的现象也开始频发。

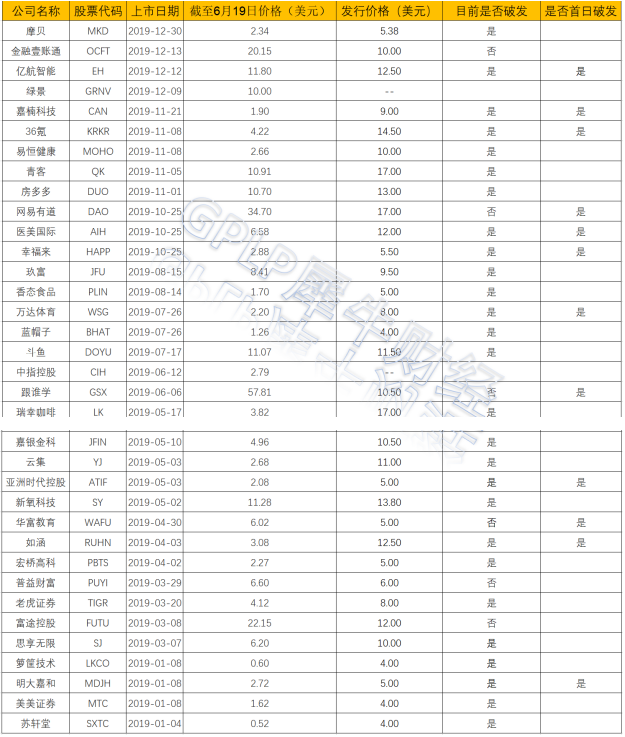

据GPLP犀牛财经统计显示,截至2019年12月31日止,2019年共有35家中国企业赴美上市。截至美东时间2020年6月19日收市,2019年上市的企业中有27家企业股价跌破发行价,占2019年上市中概股比达到77%;其中上市首日破发的有12家。

数据来源:同花顺iFinD

在上市上,这些公司宁愿亏损也要登陆资本市场——在没有进一步融资的可能情况下,相比公司破产裁员的悲惨命运,或许流血上市是一个更好的出路,对此,我们经常发现很多公司明明已经融资困难了却很出乎意料的登陆了资本市场,一些中国企业在不停地向中国证监会、香港交易所、美国SEC递交招股说明书,以谋求在A股、港股或者美股上市。

然而,这些人没有意识到,即便上市也不是终点,且同样面临破发及做空等多个因素的困扰。

过去的2019年,GPLP犀牛财经发现,破发现象已经从美股蔓延到了到港股、A股。

2019年,回A股二次上市的渝农商行(601077.SH)上市次日跌停,10个交易日后破发;回A股二次上市浙商银行(601916.SH)上市首日盘中破发,这是A股市场7年来首只上市即破发的新股,同时也是2014年新股发行制度改革以来首只上市首日破发的新股。

根据同花顺iFinD的数据,截至2019年12月31日至,港股共计165只新股首发上市,163只新股进行了募资,2只介绍上市。港交所2019年IPO总募资额为3046.91亿港元,然而,截至2019年12月31日,在港股资本市场,共有86只新股跌破发行价,占比52%。跌幅超过50%的有23只,占比13.94%。

破发频出的背后,上市前的高估值正是其重要原因。

据公开资料显示,2018年港交所进行了改革,为新经济公司放宽上市条件,许多尚未实现盈利的公司纷纷赴港上市。这导致其估值无法采用传统的市盈率估值法为其合理定价。于是市场的炒作效应就将这列企业包装成所谓的“概念股”、“题材股”。甚至推到了国际行业领头羊地位。这一错误的市场信息拉伸了投资者对于这类股票的估值预期,估值泡沫由此产生。

与此同时,当投资者观察这些公司一段时间,进而发现这些公司的盈利与上升的估值逐步背离之后,这些投资人也同样失去兴趣和耐心,进而导致这些股票跌跌不休,最后犹如僵尸一般无人问津。

此外,二级市场股价上涨的核心驱动力是盈利,没有盈利前景和预期的股票,投资者只能以脚投票。

相关数据显示,在美上市中概股中,有一半的企业近4个季度的净利润是亏损的。其中16家亏损超过10亿美元。

其中,蔚来(NIO.NYSE)亏损的最多。蔚来净利润亏损112.96亿元。近4年累计亏损285亿元。

相关数据显示,目前在美国上市的中概股(不含OTC)有200多家,超7成的中概股自上市以来股价跌破发行价,超一半的上市公司股价腰斩。其中绿能宝(SPI.NASDAQ)、第九城市(NCTY.NASDAQ)等多家公司股价跌幅超99%。

因此,不赚钱,没有盈利预期的公司,再高的估值也只是泡沫。

参考文献:

《美元LP对中国的两个关注点是什么?》–36氪 2020年1月7日

- 版权声明

- 本文仅代表作者观点,不代表艾瑞立场。本文系作者授权艾瑞专栏发表,未经许可,不得转载。

扫一扫,或长按识别二维码

关注艾瑞网官方微信公众号