作者:忱棠

来源:GPLP犀牛财经(ID:gplpcn)

10月31日,工信部与三大运营商共同举行5G商用启动仪式,中国电信、中国移动、中国联通正式上线5G商用套餐。

表面上,5G仅比4G多了1G,实际上,除颠覆通讯业外,5G还将在AI、VR/AR、自动驾驶等领域掀起波澜,拉开科技新变革的序幕。

做容易的事,还是做正确的事?

正所谓“1G弃跑”,“2G陪跑”,“3G跟跑”,“4G并跑”,“5G领跑”。5G的到来有望改写中国在以往科技浪潮中陪跑的命运,让国人倍感兴奋。

以华为为首的中国企业在5G领域储备的专利技术已经处于世界领先水平。据德国专利数据公司IPlytics报告,截至2019年4月,中国企业申请的5G通讯系统SEPs件数占全球34%,位居各国之首。

自从邓小平同志提出 “科技是第一生产力”的重要论断后,科技逐渐变成了国人的信仰,但中国的资源禀赋最终让我们走上了跟随和复制这样一条更“容易”的道路,硬科技发展始终不太理想。

2018年以来,中美贸易争端不断升级,加剧了举国上下的“技术焦虑”。特别是去年4月,美英两国接连向中兴通讯下发禁令,导致中兴通讯业务停摆近90天,元气大伤。这段惨痛的经历让国人深刻领悟到:中国制造大而不强,让我们自傲的网信行业,很多核心技术其实并不掌握在我们手里。

痛定思痛,从高层到民间,一场科技发展的自我救赎由此展开。科创板火线落地,深圳先行示范区横空出世……这一切的背后,寄托了全国上下对科技强国、经济转型的最深切期盼。

科技投资的老故事

A股市场上,科技投资也逐渐变得火热起来。截至11月14日,中证TMT主题指数今年以来上涨接近45%,科技股扎堆的创业板年内涨幅超过35%,大幅跑赢大盘16%左右的涨幅。

科技股投资的故事总是容易让人产生遐想。一方面,很多科技会影响到我们日常生活和工作,易被大家感知;另一个更重要的原因是,科技行业充满了各种不确定性和无限的可能性。曾经名不见经传的小公司,借由颠覆性创新,开创出一片蓝海市场,成长为行业巨头,这样的例子在全球科技发展史上并不少见。远一点的有微软,近一点的有IBM、Google,再近一点的有Amazon、Apple、Facebook、Netflix,还有我们中国人熟悉的BATJ等巨头,这些企业哪一家不是投资者梦想中的ten-baggar(十倍股)?

每一次科技浪潮的到来,都会催生一波科技股牛市,孕育出全新的科技巨头。不说牛股迭出的纳斯达克,单说A股,上一轮科技股牛市其实距离我们并不遥远。2013年-2015年,随着移动互联技术的发展,创业板强势崛起,一度攀升至4000点,不过后来随着行情向纵深发展,各种概念股鸡犬升天,离奇的重组、收购故事层出不穷,行情最终走向了泡沫化,并于2015年6月被刺破。随后创业板指数急转直下,至今已跌去近六成。曾经风光无限、被视为该轮行情“扛把子”的乐视网,如今也沦为ST股;在精美的PPT前指点江山的“贾布斯”也债台高筑,远走美国。

5G时代的A股投资新故事

5G时代的到来,科创板的落地,让中国科技投资的故事翻开了新的篇章。时隔三年多,科技股卷土重来,这次会否不一样?

天弘基金TMT投研组组长、天弘互联网基金经理陈国光认为,有了上一次的前车之鉴后,大家现在更加关注基本面,到目前为止,这轮科技股行情整体表现比较健康。

作为上一科技股行情的参与者、见证者乃至受益者,陈国光回想过去,感触良多。2013年他初入公募江湖,开始涉足科技股投资,亦步亦趋的跟随着市场主线,取得了不俗的成绩。

在他看来,当初那波行情,一开始是沿着业绩驱动的线索,先是硬件启动,后来蔓延到软件、应用等领域,整体呈现出“硬件为始,应用为体”的结构性切换。后来市场情绪过于亢奋,泡沫开始起来,投资者转向了概念炒作。

凭什么这次会不一样呢?

按陈国光的说法,上一轮科技牛市之所以惨淡收场,很大原因在于大量利润集中到了互联网巨头手中,而这些巨头们多在海外上市,导致A股投资者没法享受到“胜利的果实”。随着政府对科技越来越重视,出台的支持政策不断增多,这种情况正在发生改变。

陈国光认为,5G浪潮有望孕育出新的科技巨头,它们大概率会发生在云计算、人工智能领域。

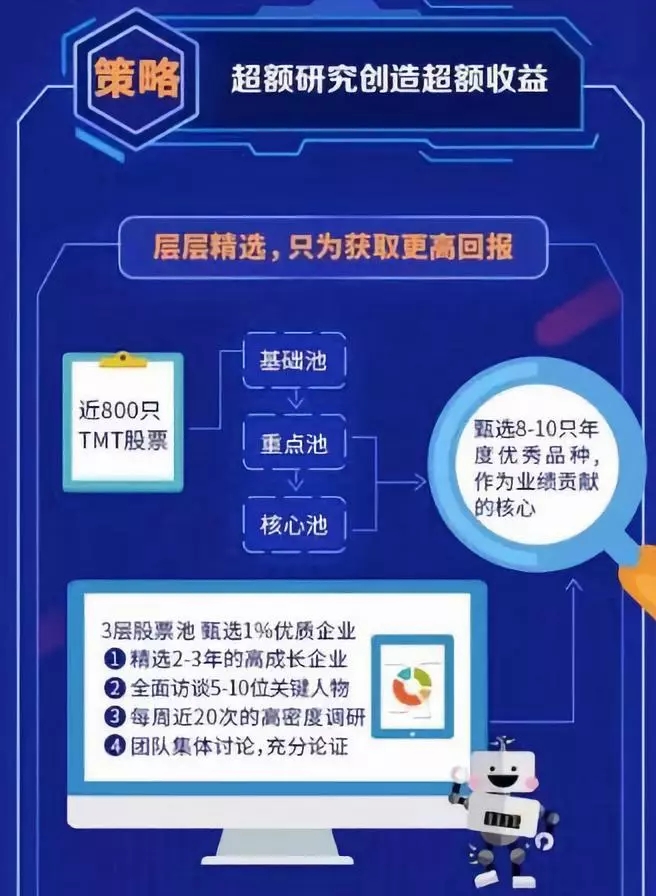

为了迎接新一轮科技浪潮,陈国光和他的TMT团队正致力于以“超额研究创造超额价值”为理念,聚焦基本面,通过深度研究、精选个股、集中重仓、良性轮动的策略,努力为投资者创造超额收益。其管理的天弘互联网基金,今年以来回报率已超过65%,在同类1815只基金中,位列第53,排名前3%,超额收益非常明显。

科技股投资的最大魅力,同时也是最大风险在于企业创新的不确定性。是否选中好赛道、找到优质企业,且能够合理定价,结局可能大不一样。因此在科技股投资中,眼光和格局非常重要。从这个角度来说,主动管理基金比指数化投资更有优势,前者能够发挥投研人员的专业性和能动性,深入跟踪产业和企业基本面变化,挖掘出优质企业。

以天弘TMT团队为例,目前共有6名成员,包括2名基金经理、4名研究员,基本覆盖了TMT主要领域近800只股票。为了密切跟踪技术趋势、行业发展和企业基本面,研究员们每年三分之一时间花在了外出调研上,其余时间也多数花在了路演和撰写报告上。

正因为如此高强度的跟踪调研,再配合科学的选股框架、差异化的估值方法,让他们今年挖掘出了诸如深南电路、立讯精密、沪电股份、汇顶科技等多只股价翻倍的牛股。

在估值方面,按陈国光的理解,科技股投资需要科学性和艺术性,如果只注重科学性,可能会错失很多机会,如果太注重艺术性,泡沫破灭时没有及时兑现,就有可能坐“过山车”。

为此,天弘TMT投研团队专门针对不同行业、不同企业发展的阶段采取了差异化估值的方法。一是对于市场成熟、研发投入较低的公司,采用传统PE方式;二是海外已经成熟,但在中国仍处于爆发前期的科技企业,例如半导体等公司,从更长周期发展前景给予一定估值溢价;三是对于创新型公司,将按照EV/SALES(市售率)、EV/(利润+研发)等方法予以估值。

为了迎接5G浪潮带来的科技股行情,天弘TMT战队早已动用人工智能帮助筛选优质企业,并储备好了一批优质个股。他们准备好了,你们呢?

- 版权声明

- 本文仅代表作者观点,不代表艾瑞立场。本文系作者授权艾瑞专栏发表,未经许可,不得转载。

扫一扫,或长按识别二维码

关注艾瑞网官方微信公众号