作者:松雒

审校:一条辉

来源:GPLP犀牛财经(ID:gplpcn)

5月23日,奥山控股有限公司(以下简称“奥山控股”)再次向港交所递交招股书。据悉,奥山控股在2018年11月22日曾向港交所提交过一次IPO招股书,但最近在港交所官网刚显示奥山控股上市进程失效。时隔一日奥山控股就火速更新了IPO招股书。

奥山控股是一家位于湖北的房地产开发公司。奥山控股的主营业务包括住宅及商业物业开发、冰雪运动和娱乐项目的物业开发三个板块。其中代表产品有武汉奥山世纪城、光谷创意街区和奥山国际冰雪运动旅游小镇。但是其特色业务冰雪运动项目并没有给公司带来名利双收的效果,而且公司财务压力过大,此次拟申请赴港上市怕是有些难度。

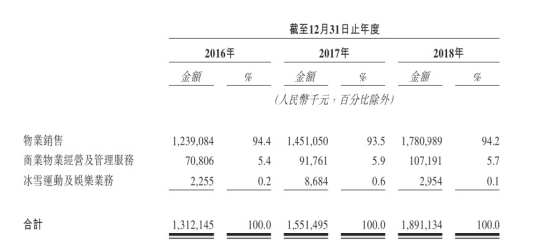

奥山控股的主营业务有房地产物业开发、冰雪运动和娱乐项目,但是在房地产行业奥山控股的排名在30开外,可以说泯然众人矣。不过,奥山控股的冰雪项目却赚足了人的眼球。 自北京被选为2022年冬奥会主办城市后,乘着冬奥会的东风,我国冰雪运动项目迎来了新发展。据悉,预计在2020年我国冰雪产业总规模将达到6000亿元,并在2025年预计突破1万亿元。而奥山控股抓住了这一波时局,作为最早一批主动“吃冰雪”的人。 奥山控股是我国首批涉足冰雪运动的企业之一。奥山控股抓住了南方地区冰雪较为稀缺,从而想到“北冰南移”利用人造冰雪,做室内冰雪游乐项目。奥山控股致力于在南方温暖地区,利用人造冰雪,打造冰雪特色游乐园、酒店、旅游小镇及商品,从而让地处南方的消费者能够体会到冬季白雪皑皑,一片银装素裹的世界。 据GPLP犀牛财经了解到,2018年奥山国际冰雪运动旅游小镇成功入选《2018年全国优选体育产业项目名录》。此次入选为项目融资、开发建设提供了有力保障。并且在建成后将成为国家4A级旅游景区和武汉2022年北京冬奥会培训基地。 但是,打响奥山控股名声的冰雪项目并没有使其实现名利双收。 表一:奥山控股的分业务营收(数据来源:奥山控股招股书) 据招股书显示,2016年-2018年奥山控股实现营收分别为13.12亿元、15.51亿元和18.91亿元。从细分业务来看,报告期内,公司的物业销售实现收入分别为12.39亿元、14.51亿元和17.81亿元;商业物业经营及管理服务实现营收分别为0.71亿元、0.92亿元和1.07亿元;而冰雪运动和娱乐项目所创收入分别仅为225.5万元、868.4万元和295.4万元。 可以看出,三年来奥山控股的物业销售收入份额占94%左右,而冰雪运动及娱乐业务的营收均不足1%。冰雪运动及娱乐业务在2017年市场份额最高仅达0.6%,而2018年的市场份额竟然比2016年还低。 明显看出,奥山控股的主要收入还是依赖传统的物业销售,商业运营为第二产业,但冰雪与娱乐对收入贡献不大。对于2108年冰雪娱乐项目收入下滑,奥山控股称主要因为真冰场翻新。在2018年4月之前,由于冰场翻新暂停了四个月的冰雪业务。新兴业务如此乏力、存在感低,所以奥山控股的业绩增长主要依靠房地产业务,但是目前房地产业务增长空间极其有限。 据GPLP犀牛财经了解,2016年-2018年奥山控股实现营收分别为13.12亿元、15.51亿元和18.91亿元。从业绩数据来看,奥山控股营收在逐年增长,其中,2018年同比增长21%。报告期内,其年内利润总额分别为0.46亿元、1.95亿元和2.40亿元,平均年化增速达2倍以上,其中2018年同比增速为23.3%。如果只考虑这两个财务指标,奥山资本确实还是可圈可点的。但是其财报中,还有很多数据很羞涩,拿不出手。 报告期内,奥山控股的毛利分别为3.55亿元、6.63亿元和7.31亿元;实现毛利率分别为27%、42.7%和38.7%。其中,2018年的毛利率有回调趋势。三年来,奥山控股的流动比率倍数分别为1.0、1.6、1.3,流动比率在2017年达到1.6后,2018年回调到1.3,可以看出企业短期偿债能力稍有减弱。当然,这些只是开胃小菜。 最惊人的还是奥山控股的净资本负债比率三年均高于250%。公司在2016年-2018年净资本负债比率分别为316.5%、568.9%和283.1%。奥山控股2017年末的净资本负债率由年初的316.5%上升至568.9%,主要是因为非流动计息银行及其他借款的大幅增加了31.62亿元所致。2018年净资本负债比率由上一年的568.9%降为316.5%,但是这并不意味着公司的负债减少,主要是由于奥山股份增大财务杠杆所致。其计息银行及其他借款2018年由53.38亿元增加至59.68亿元。公司财务杠杆过高,财务风险过大。 面对高额的负债,奥山控股在现金流方面也没有表现出优势。2018年奥山控股现金及现金等价物价值5.50亿元,比2017年末的11.49亿元减少了5.99亿元,公司的资金压力很突出。 奥山控股的财务方面的显著问题的负债过高,导致财务杠杆过高,经营风险太大。 这是奥山控股第二次递交招股书,笔者认为对奥山控股而言,现在的较为重要的是降低财务杠杆,降低经营风险。

- 版权声明

- 本文仅代表作者观点,不代表艾瑞立场。本文系作者授权艾瑞专栏发表,未经许可,不得转载。

扫一扫,或长按识别二维码

关注艾瑞网官方微信公众号