2022年1月1日,SPAC(特殊目的收购公司)上市机制正式“落户”中国香港。这也是继美国、新加波等资本市场后,又一个引入SPAC上市机制的资本市场。

2022年上半年SPAC公司踊跃递表

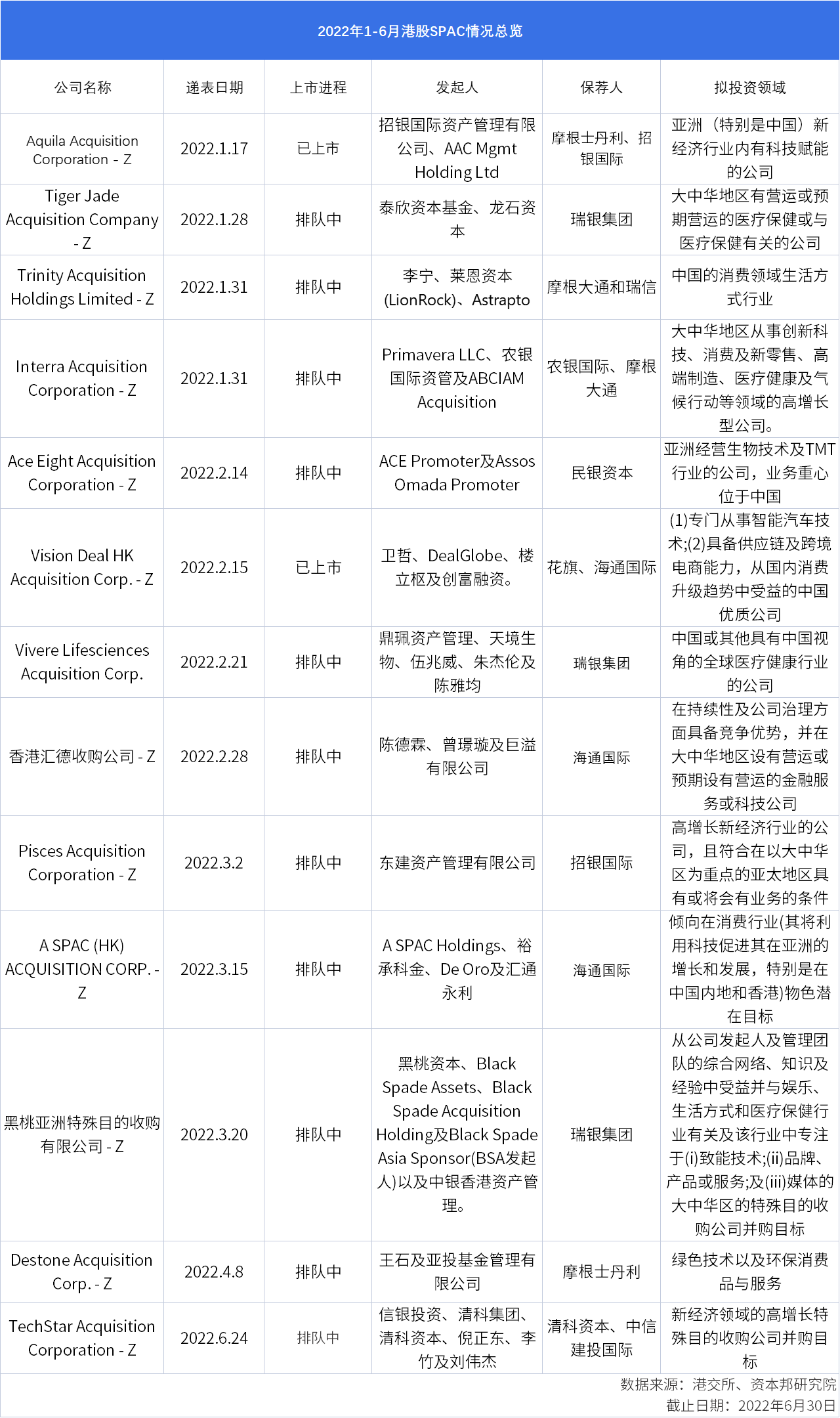

据统计,自香港交易所正式引入SPAC机制以来,至2022年6月30日,共有13家SPAC公司向香港交易所递交招股书,其中2家公司已成功上市。以下为全名单:

从SPAC公司的递表时间来看,主要集中于1月和2月。1月和2月分别有4家SPAC递表。3月有3家SPAC递交,4月和6月各有1家SPAC递表。5月无SPAC递表。

截至2022年6月30日,已有2家SPAC公司成功在港股上市,具体为Aquila Acquisition Corporation - Z和Vision Deal HK Acquisition Corp. - Z。Aquila为港股首家递交上市申请的SPAC公司,也是首家在港股挂牌上市的SPAC公司。

Aquila本次上市发行1亿股A类股及5003.25万份上市权证,每股A类股份的发行价为10港元,募集资金总计10亿港元。A类股份最小买卖单位为10.5万股,折合每手105万港元。每认购两股A类股份赠送一份上市权证,上市权证最小买卖单位为5.25万份。

Aquila于2022年3月18日在港上市,在寻找并购目标时,计划专注于亚洲,特别是中国的“新经济”行业,例如绿色能源、生命科学和先进技术和制造业的科技型公司。

第二家在港股上市的SPAC公司Vision Deal于2022年2月15日递交招股书,6月10日在港股挂牌上市。公司拟重点关注专门从事智能汽车技术;具备供应链及跨境电商能力,从国内消费升级趋势中受益的中国优质公司。

另据中泰国际证券,截至6月向港交所递交SPAC上市的13家公司中,已通过聆讯的有3家。

2022年5月,有消息称,香港汇德已通过港交所聆讯。

中资机构试水SPAC保荐,13家SPAC发起人众星云集

从保荐人来看,13家SPAC的保荐人以中资机构和外资大行为主。参与的中资机构有6家,具体为招银国际、农银国际、民银资本、海通国际、清科资本和中信建投。

参与13家SPAC保荐的外资大行有5家,具体为摩根士丹利、瑞银集团、摩根大通、瑞信、花旗。摩根士丹利、瑞银集团及摩根大通均参与了2起保荐项目。

从发起人来看,13家SPAC公司的发起人包含知名企业家、知名中资投资机构、大型金融机构等。例如李宁、阿里巴巴前首席执行官卫哲、清科资本、农银国际资管。

依托发起人的专业性优势和资源优势,2022年上半年递表的SPAC公司在并购目标上主要集中于新消费、医疗保健等领域。

对于以上领域,港股SPAC制度的推出或将拓宽了相关企业的融资渠道和发展机会。中泰国际证券表示,SPAC制度下企业的估值主要取决于发起人和PIPE,香港SPAC制度侧重专业性的优势将被放大,而新经济企业也有望受惠于此取得理想的估值。

中泰国际证券进一步表示,与近年高速发展的新经济高度契合,港交所推出SPAC制度有助于新经济企业在SPAC中获得更合理估值,并有了并购及传统IPO之外的新选择。

总结:

作为第四个引入SPAC机制的亚太资本市场,港交所严格的SPAC上市和并购规则或将给港股资本市场在未来赢得更广阔的发展空间。

展望2022年全年,德勤中国表示,今年香港SPAC上市数量不太会超过10只,每只约集资10亿港元。

- 版权声明

- 本文仅代表作者观点,不代表艾瑞立场。本文系作者授权艾瑞专栏发表,未经许可,不得转载。

扫一扫,或长按识别二维码

关注艾瑞网官方微信公众号