一度被舆论描述成“水火不容”的阿里系和银行界,既没有彼此封杀,也没有互相颠覆,反而正在开启“水乳交融”的新时代。

过去三年间,一大批中小银行走进阿里经济体,但唯有牵手“四大行”,阿里和银行界携手为友的临界点才真正到来——12月16日,在工商银行董事长陈四清、阿里巴巴董事局主席张勇(逍遥子)的见证下,中国工商银行与阿里巴巴、蚂蚁金服在京签署协议,“全面深化战略合作”,开启双方“互为场景、互为生态、互为客户的新型合作伙伴关系”。

自2003年支付宝上线为之后,以工行为代表的银行界和阿里“相爱相杀”16年:他们各据一方,遥遥观望;他们相向而行,含情脉脉;他们势均力敌,攻守有时;他们放下戒备,化敌为友;以今天的签约为临界点,和平共赢会是未来常态吗?

1

十六年竞合史

自支付宝2003年上线,整个阿里系与金融界,经历了蜜月、竞合、交融几个阶段。

阿里系与银行界的蜜月,肇始于工行。

昨日的签约仪式上,作为见证者的阿里巴巴集团董事局主席张勇重提往事,“没有工行的敢为人先,就没有支付宝的今天”。

这句话并非客套的虚美之言——不妨再大胆一些,假如没有工行,可能阿里的电商业务也会迟滞一些。

2003年上线的支付宝,打通了电商的担保支付通道。支付通道挖好了,但水(资金)从何处来?首个开源续水者是工商银行。

彼此,正在改制准备上市的工商银行,其电子银行业务已经拓展到第四年。

四年间,尽管中国网民数量从1999年的400万,涨到了7950万,但互联网的应用场景依然极为匮乏。这一年,C2C电商的全年交易额不过区区11.6亿,不到今年双11单日GMV的百分之一。

所以,当彼时的淘宝找到工行西湖支行求合作时,正在为网银用户增长犯愁的工行人士,眼前一亮——淘宝及其用户,就是工行电子银行业务亟需开拓的潜在客户。

利益的互补,让双方“一拍即合”。

十年之后,一位前任支付宝总裁回忆起这段往事时,曾告诉本文作者,“我们到今天都特别感激工行,工行是第一家和支付宝合作的银行,那时我们是并肩作战的兄弟。”

2005年3月,双方的合作上升到工行总行层面——这是支付宝第一次和一家银行总行成为合作伙伴。当时的工行副行长张衢特意强调:“双方的合作,是国内最大的商业银行和国内用户量最大、成交量最大的电子商务企业的强强合作”。

此后,支付宝的合作名单上,陆续增加了招商银行、建设银行、广发银行等等。阿里和银行业合作的业务边界,也从单纯的支付延伸到快捷支付、小额信贷等领域。

合作暂时掩盖了潜在的竞争,却没有完全消除竞争。

从合作走向竞合的拐点是2013年上线的余额宝业务,后者耗时三年就登顶全球最大基金。而余额宝之后,网易、百度、腾讯等陆续上线了“宝宝类产品”。

另一方面,银行通过上线电商业务,试图掌控金融流量的入口,建设银行的善融商务、交通银行的“交博会”、工行的“融e购”等陆续上线。

双方跨过原本清晰的边界,进入到对方地盘后,竞争变得不可避免,互联网平台和银行的关系,也开始变得微妙起来。

幸而,基于双方的主营业务,错位大于对撞,偶尔爆发的叫阵并未演化为长期战争。

在双方的理解和开放之下,今天,扫码支付遍及城乡,银行与互联网合作成为常态。

自2017年至今,国有大行与互联网平台渐行渐近,四大行陆续与阿里、腾讯、京东、百度等牵手,网、银联盟成为常态。

当泥沙俱下的互金平台陆续被挤出主流市场后,未来中国金融科技的重任,双双落在了银行为代表的传统金融机构和以AT为代表的金融科技平台肩上。

总之,传统银行未能阻止互联网金融的发展壮大,而互联网金融也未能颠覆传统银行的“核心优势”,比如低廉的资金成本等——势均力敌的战争和对抗只能两败俱伤,以合作撬动的和平友好关系,成为了冷静之后的理性选择。

2

为什么是工行?

“为什么是工行”的答案,是“为什么不是工行”。

工行和阿里的合作,既有其打头的独特性,也有行业的普遍性。

工行打头,并不意外。

工行的开放性,与上任200多天的中国工商银行董事长陈四清不无关系。

在金融行业浸淫了29年的陈四清,上一站中国银行的老同事对其的评价是,“敬业”、“果断”、“有狼性”、“年富力强、怀才抱德”。

对于金融创新,陈四清很是积极,他曾一度引用“船到中流浪更急,人到半山路更陡”明其心志。早在中行时,他就承诺拿出集团营收的1%作为额外的科技投入。到了工行之后,金融创新也成了他履新的重头戏,“工商银行的发展史就是一部信息科技的创新史”。

根据陈四清的讲话,双方的合作,已经从过去的支付、电商板块,向多维度生态圈拓展,并延伸至小微企业贷款和外汇等方面,“希望未来双方能够产生更多化学反应。”

工行与阿里的牵手,也有普遍性。

金融,归根结底,是“工具”而非“目的”,必然要逐场景和需求而居。

银行客户的金融消费习惯已经变天。据《央行观察》报道,某大型国有银行做了一个80后进入网点的调查,在调查了全国1.2万名80后客户后,他们发现,今天还进网点办业务的比例是 ——“0%”!

当银行用户习惯向线上迁移之后,银行一度把APP和官网当作了流量入口的主阵地,构建电商、内容、O2O等场景,成为行业共选项。

但结果并未尽如人意。

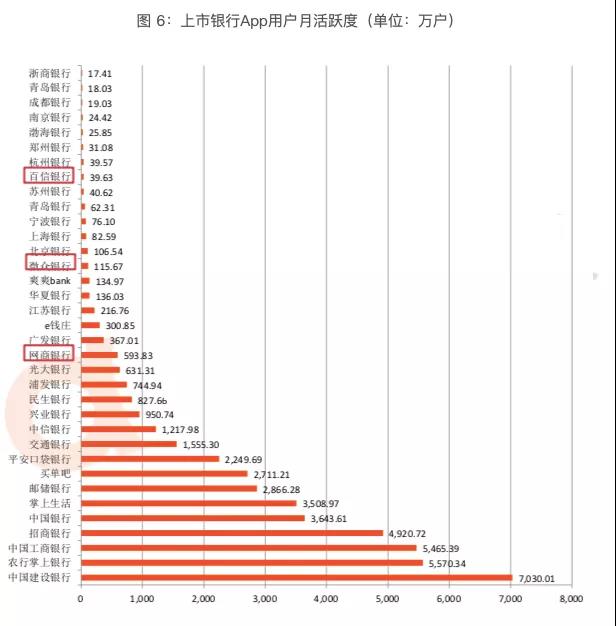

2019年上半年,尽管已经有六家银行的手机银行注册用户过亿,比如第一名的工商银行达到了惊人的3.3亿。

但手机银行的大多数用户呈现沉睡状态,包括四大行、股份银行、城商行在内的中国银行机构,尚无一家月活用户过亿。排在首位的建设银行月活用户也就刚刚超过7000万,月活用户超过5000万的银行也仅有三家。

上图来自零壹数据

上图来自零壹数据

银行自家的电商等金融场景未成大势,仅靠一己之力构建的流量入口,也难枝繁叶茂,合作成为必然选择。

共识逐步形成:如果银行业的线上服务,仅仅局限于自家APP和官网,就会错失大多数用户的日常金融需求,线上线下结合,深入电商等场景平台,成为了银行业拓展增量的必选项。

从2017年开始,银行开始入驻支付宝的小程序和生活号,相当于在支付宝里开设了一个“支付宝分行”。

某家全国性银行开设“支付宝分行”后,超过100万用户在此申请信用卡。根据测算,银行通过传统方式获得信用卡新用户的成本大概是100元,支付宝相当于帮这家银行节省了1个亿的获客成本。

目前,支付宝的消费信贷业务花呗用户已经超过了3亿,这些经过蚂蚁金服测试、评级的3亿花呗用户,堪称银行信用卡增量用户的富矿。

支付宝官方数据透露,过去两年,陆续有几十家银行在支付宝移动端超级App上开设“分行”,而绝大多数银行的交易量增速,都高达两位数。

此外,对于工行来说,无论是下沉市场,海外业务,都可以借道支付宝得以拓展。

根据第三方研究机构Questmobile的数据,第三季度,支付宝的月活用户达到6.67亿,仅次于微信。借助扫码支付,支付宝和微信的服务,已经广覆农村用户、个体商户、小微卖家等下沉市场,而之于传统银行,这些都是全新的增量用户。

此外,陈四清本人有海外工作经历,因此对海外业务颇为重视,上任200多天,已经密集出访多个国家。比如,12月5日,陈四清拜会南非总统拉马福萨,为工行非洲业务铺路。

而阿里的新零售业务,正在全球化拓展,仅支付宝及其全球9个合作伙伴的累积用户已经超越了12亿用户,未来,工行有机会利用其资金雄厚以及成本低廉的长板,为支付宝的全球用户提供金融服务。

当场景转移后,风控手段和技术系统要也要同频变革。

1个月之前,陈四清曾总结,工行今年在科技领域干了三件大事:成立科技子公司工银科技;成立金融科技研究院下辖区块链、5G等多个实验室;正式推出智慧银行生态系统等。

无论是在线上场景的金融风控制,还是区块链等合作中,牵手阿里系都是优选项。在风控层面,阿里微贷坏账率低至1%;在区块链层面,从2017年到2019年,蚂蚁金服连续三年稳居全球区块链专利数量排行榜第一。

对金融科技的求之若渴,已是金融业常态。

2019年,普华永道发布的《2020年与未来的金融服务技术:拥抱颠覆者》透露,以银行为代表的传统机构中,有81%的CEO已经或正在关注金融科技的发展。

为了登上金融科技的高地,不差钱的金融机构,对其投资不菲。艾瑞发布的《2019年中国金融科技行业研究报告》显示,2018年,中国各类金融机构技术资金投入已达2297.3亿元,其中投入到大数据、人工智能、云计算等为代表的前沿科技资金为675.2亿元,占总体投入比重为29.4%。到2022年,这一投入有望达到4034.7亿元。

因此,工行与阿里的战略合作,绝非银、网跨界合作的终点,而是中场,此前的2013年,招商银行在微信开设“微信分行”,今年4月,百信银行开设“百度分行”,等等。

3

竞与合的抉择

手握场景和用户,还有金融科技独角兽蚂蚁金服在侧,阿里还要选择牵手工商银行?

就业务而言,双方在优势上是互补的,在经营上是错位的。

阿里等场景优势强,而银行资金成本优势突出。目前,银行活期存款年利率仅有0.3%,而一年期存款基准利率仅有1.5%,这意味着银行的资金成本普遍徘徊在1%左右。

在经营上,则是错位而行。2017年,蚂蚁金服开始逐渐收回金融之手,做“Tech”而非“Fin”,在金融层面,主攻小微用户和小微商户市场,而银行等“大型金融机构承担了国民经济主动脉的角色(彭蕾语)”,双方开始了错位化竞争。

不仅如此,在集团层面,工行和阿里还互为客户。

阿里全球市值靠前,对于任何一家银行来说,都是巨型企业客户,而阿里的新零售等业务,也成为工行金融业务的前哨和入口。

反过来说,阿里在云计算、区块链等技术方面深入至金融领域时,宇宙第一大行工行,也是难得的头部客户。

尽管在金融领域,阿里云的份额已经排名第一,但国有大行始终是最难啃的骨头,与工行合作后,攀至半坡的阿里云,相当于登上了金融领域的高地,未来才能一览众山小。

总之,长期来看,两者的合作大于竞争,这也是为什么双方在官宣中,将此次战略合作定位为“开启双方互为场景、互为生态、互为客户的新型合作伙伴关系”。

而从更深层次来看,阿里很可能把工行视为另一个“星巴克”,在金融领域树立起阿里巴巴商业操作系统的标杆。

今年1月,作为马云继任者的张勇,首次提出了阿里商业操作系统。

12月13日,作为商业操作系统的具体操盘手,阿里巴巴副总裁靖捷在接受《财经故事荟》专访时界定了阿里巴巴商业操作系统的应用范围——未来要覆盖各行各业,金融是重点布局领域之一。

而他当下的工作重点,就是拓展头部公司,打造行业标杆,然后以点带面,把合作范围拓展至全行业。

在工商银行之前,蚂蚁金服拿得出手的案例,多数是盘踞长尾市场的中小商业银行,难称行业标杆。

因此,在金融行业与全球第一的工行达成全面战略合作,就像在零售领域牵手全球领先的星巴克一样,当行业头部标杆树立之后,才有机会成就全行业的潮涌之势。

在合作成效上,星巴克去年8月与阿里合作之后,中国区业务止跌回升,同店销售额从下跌2%变为上涨1%,颓势得以扭转;在合作深度上,星巴克与阿里的合作贯穿于各个板块,比如天猫、淘宝、支付宝、饿了么、盒马等多个核心业务;理想状况之下,未来阿里和工行的合作,也有望贯通全局。

1994年,比尔·盖茨曾经轻蔑地把银行比作恐龙,他预测高科技金融服务公司将会干掉银行——显然,他只看到战争,却忽略了合作,他低估了银行业的进化能力,也低估了科技公司的开放诚意。今天工行和阿里的牵手,正是对上述轻率言论的有力反击。

- 版权声明

- 本文仅代表作者观点,不代表艾瑞立场。本文系作者授权艾瑞专栏发表,未经许可,不得转载。

扫一扫,或长按识别二维码

关注艾瑞网官方微信公众号