距离2019年收官还有不到一个半月时间,大家的投资小目标都达到了吗?

回顾今年以来的行情,上证综指今年以来上涨17.65%,而股票指数型基金指数的年内收益达到了28.70%。(数据来源:wind;截止日期:2019年11月19日)

再一次生动诠释了“股神”巴菲特那句名言:“买入指数型基金,然后努力工作吧!”因为,你的收益或许能够战胜大部分专业投资者。

举个栗子:

如果小伙伴们买了有“基金投资基本款”之称的沪深300指数基金,那么今年以来的收益应该轻轻松松就超过了30%。因为,沪深300指数的年内涨幅就达到了31.10%,在一众主流指数中可谓是妥妥的“绩优生”。(数据来源:wind;截止日期:2019年11月19日)

那么问题来了:沪深300指数现在还能继续持有或介入吗?如果想投资沪深300指数的话,什么样的产品又会是理想选择呢?

光大证券在最新研报中就将以上问题解释得明明白白,并向大家推荐了刚刚发行的天弘沪深300ETF。

话不多说,咱们一起来看看吧——

1

解读天弘沪深300ETF

1)费率略低于同类平均

天弘沪深300ETF于2019年11月4日开始发行,募集期至11月29日。产品代码515330,认购代码515333。认购方式:网上现金认购、网下现金认购、网下股票认购。天弘沪深300ETF跟踪的沪深300指数是国内的宽基指数之一,代表了中国A股市场的核心资产,具备较高的投资价值。沪深300指数的样本覆盖范围广,市场代表性强。

2)管理人&基金经理

天弘基金管理有限公司成立于2004年11月8日,截止2019年10月31日,天弘基金旗下共管理基金56只,规模合计12226.61亿元,在137家公募基金公司中排名第一,其中包括债券型基金19只,规模为267.93亿元;混合型基金18只,规模为68.34亿元;股票型基金14只,规模为175.74亿元;货币市场型基金4只,规模为11714.46亿元;国际(QDII)基金1只,规模为0.14亿元。

天弘沪深300ETF现任基金经理张子法,北京大学软件工程硕士学位。2014年3月加盟天弘基金管理有限公司,历任高级数据工程师、基金经理助理。2017年担任基金经理,截止到11月7日,在管基金7只,总规模达122.41亿,主要产品为沪深300、中证500、中证8003只场外宽基指数基金、中证电子和计算机2只场外行业指数基金以及创业板ETF及其联接基金。

2

沪深300指数概况及投资价值分析

1)指数概况:大盘价值风格显著,市场代表性强

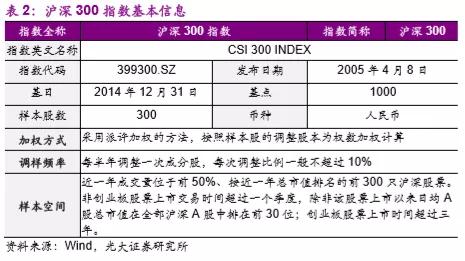

沪深300指数是由沪深证券交易所于2005年4月8日发布的第一只跨市场指数,也是目前中国内地证券市场中跟踪资产最多、使用广泛度最高的指数。沪深300指数由沪深A股中规模大、流动性好、最具代表性的300只股票组成,以综合反映沪深A股市场的整体表现。

从市值分布来看:沪深300指数的样本股选自沪深两个证券市场,覆盖了大部分流通市值。成分股为市场中市场代表性好,流动性高,交易活跃的主流投资股票,能够反映市场主流投资的收益情况。其中,流通市值小于500亿元的占全部成分股数量的48%,流通市值500亿元到1000亿元的占全部成分股数量的23.67%,由于成分股选取上按市值排序,因此指数市值较大。

从市场规模来看:截至2019年10月31日,沪深300指数成分股总市值(合计)为37.71万亿元,中证500指数总市值(合计)为7.99万亿元。

2)行业分布:全行业覆盖,侧重金融类

从行业分布来看,沪深300 指数成分股涉及到Wind 一级行业分类中的11个相关行业。从成分股数量在各行业占比来看,沪深300 中金融业的占比相对较大,高达 20%,电信服务占比最低,仅有0.33%。中证500 在电信服务上占比与沪深 300一样,但在金融上占比远不如沪深300。从成分股市值权重在各行业的占比来看,沪深 300指数中依旧是金融业占比最大,接近35%,远高于其他行业,电信服务依旧占比最低,仅有0.45%。中证500 在信息技术、工业和材料的权重占比要高于沪深 300指数

3)业绩表现:长期波动低于中证500、上证50

从沪深300指数与中证500指数自2010年以来的历史净值可以看出,沪深300指数的长期收益稍逊于中证500,最大回撤显著低于中证500,波动率更低。沪深300 指数的长期收益稍逊于上证50,整体风险水平与上证 50 相当。

进一步从风险/收益的角度对沪深300 进行量化测算。将过去5年按照A股市场不同的市场行情划分,可以发现,该指数近几年各统计区间的年化收益率相比中证500较为稳定;从年化波动率来看,沪深300各统计阶段的收益率也表现出一定的低波动性,但相比中证500更低,回撤一般介于上证50和中证500之间。

4)基本面指标:PE、PB比率偏低,低估值特征明显

受近期市场下行的影响,沪深300指数估值处于波动下行的状态。当前已经接近历史估值低位。以过去10 年为样本期,观察沪深300 的PB、PE比率,发现沪深300 指数的PB、PE率整体上与上证50 处于相似水平,远低于中证 500指数,表现出低估值的特点。截至2019 年10 月31 日,其市盈率水平大约为 12倍,市净率水平为1.46倍,处于历史相对低位,是不错的配置时点。

结语:

2020年的布局已经近在咫尺。如果你手中已经持有一只沪深300指数基金产品,比如天弘沪深300,那么你或许已经感受到这只指数的魅力;如果你还在观望中,那么不妨选择新发行的天弘沪深300ETF,将其作为你的投资基本款,感受这只指数“进能跟上市场、退则防御性强、波动性还比其它宽基指数小”的独到之处。

风险提示:历史收益不代表未来业绩表现。定投不能规避基金投资固有风险,不能替代储蓄。文中观点不构成投资建议,购买前请阅读《基金合同》《募集说明书》等法律文件。市场有风险,投资需谨慎。

- 版权声明

- 本文仅代表作者观点,不代表艾瑞立场。本文系作者授权艾瑞专栏发表,未经许可,不得转载。

扫一扫,或长按识别二维码

关注艾瑞网官方微信公众号