已有37年历史的Adobe是世界领先数字媒体和在线营销方案的供应商之一,它从一家以“卖版权”的传统软件巨头转型到“卖订阅”服务为核心的商业巨头,持续盈利一直都是其标签。故坊间流传一句话:流水的科技股,铁打的Adobe。但这并不意味它的发展之路能够一帆风顺。

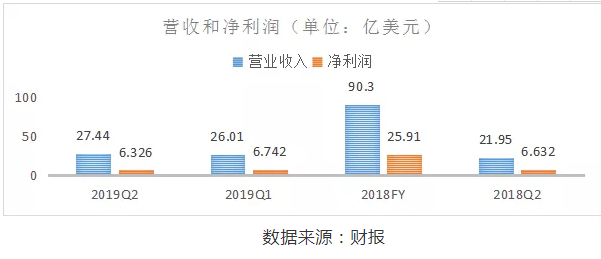

2019年6月19日,Adobe发布了2019财年第二财季财报。财报显示,Adobe本季度营业收入为27.4亿美元,同比增长25%;但净利润却罕见下滑近5%,仅为6.326亿美元。

营收增长,利润下降,看似矛盾的结果其实背后原因也并不复杂,通过本次季度财务的详细分析还是能够看出些许缘由的。

营收因何增长?净利润为何下滑?

Adobe发布的财报显示,第二财季的营业收入为27.44亿美元,较同期2018年的21.95亿美元同比增长25%,环比增长5.50%。毛利为23.37亿美元,较同期2018年的19.14亿美元同比增长22.09%,环比增长6.03%。从以上数据来看,Adobe营收处于持续增长的良好经营状态。

但值得注意的是,Adobe第二财季的净利润仅为6.326亿美元,较同期2018年的6.632亿美元同比下降4.61%,环比下降6.17%,净利润同比环比呈现下滑趋势。

从财报内容来看,Adobe第二财季是喜忧参半。可喜的是成功转型到订阅式服务战场,实现了营业收入超预期增长,忧虑的则是净利润的同比和环比都有所下滑。

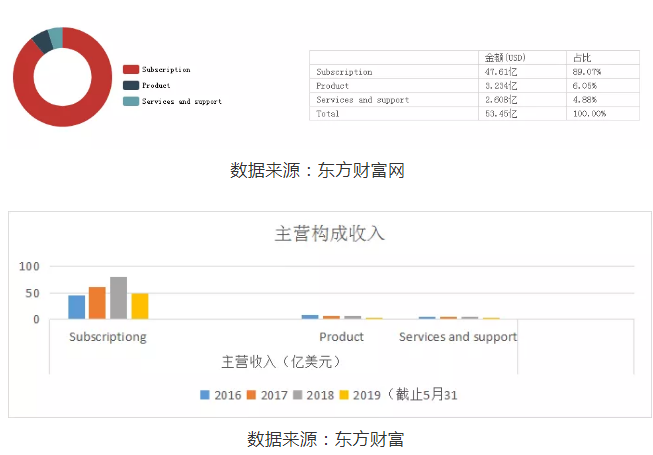

首先通过财报数据分析,看看Adobe财报为何能够超出预期。一是,Adobe订阅业务营收逐年上涨,促进营收进一步增长。Adobe的主营构成主要是Subscription(订阅业务)、Product(产品业务)及Services and support(服务和支持业务),其中订阅业务是Adobe营业收入的重要来源。

Adobe本季度的订阅业务的销售额(美元)为47.61亿美元,本财季订阅业务销售额较上一季增长了24.56亿美元,最终约占总销售额的90%。另外,从从往年财年的数据也可以看出订阅业务处于持续增长状态,2016、2017、2018年财年的订阅业务销售额分别为45.85亿美元、61.34亿美元、79.22亿美元。订阅业务销售额逐年增长,自然对企业总营收增长具有促进作用。

二是,Adobe积极开拓销售市场,利于营收持续增加。结合以往财报和本季度的数据来看,其在2015、2016、2017、2018等财年的销售费用(美元)分别为16.83亿、19.10亿、21.98亿及26.21亿,从这些数据我们可以看出近四年来Adobe的销售费用正逐年增加,这表明Adobe重视产品的推行和营销,一直积极地开拓营销渠道。

而单看2019年Adobe的第二季度,其销售费用为8.489亿美元,较同期2018年的6.462亿美元同比增长31.37%,环比第一季度的7.815亿美元增长8.62%;这直观的数据也可看出Adobe正在加速开拓营销渠道。销售渠道的加速拓宽,对于以产品销售为主要盈利来源的Adobe来说,是能够极大的促进营收增长的。

三是,其他业务快速增长,进一步推动营收攀升。数据显示,2019年第一季度预付款项(流动)为5.651亿美元,较同期2018年的2.702亿美元同比增长109.18%,从这直观的数据我们可知,Adobe的预付款项在本季度中大幅度增长。预付款项的大幅度增长,说明公司的业务增长速度加快,Adobe进入快速发展通道,这促进了营收的增长。

而净利润下滑主要原因则是营收跟不上营业成本的“步伐”。2019年第二季度的营业成本为4.075亿美元,较同期2018年的2.813亿美元同比增长44.84%,而2019第二季度营收同比增长为25%,Adobe成本支出速度与营收存在明显差距,这就直接导致其净利润在本季中出现下滑。

市场竞争与盈利模式因素制约Adobe持续发展

事物的发展规律是呈螺旋式上升,企业的发展也是一样。在企业发展的历程中不可能一路高歌,会受到企业自身的条件与宏观环境等各种因素的制约。Adobe也不例外,通过此次财报分析可以大致看出,Adobe的发展可能会因行业激烈的市场竞争和盈利模式而有些许制约。

其一,“虎狼”环伺,行业市场竞争激烈,Adobe难以进一步扩大市场。虽Adobe在数字媒体软件行业中是“小霸王”,但放在整个互联网科技行业中,在面对亚马逊、微软等巨无霸时,仍显得力不从心。

一方面,在全球SaaS市场份额报告中,虽然Adobe以9.7%的份额盘踞前三,但是与微软所占的份额17%、Salesforce份额12.2%相比较,Adobe的市场份额却处于劣势状态,甚至可能会因“虹吸效应”影响Adobe的市场份额。

另一方面,SaaS行业早已是一片红海,企业之间的竞争异常激烈。Adobe无论是在科技实力、知名度还是影响力、亦或是雄厚的财力上,与亚马逊、微软等这些巨头都存在一定差距,Adobe要想扩大市场份额,可能会承受一定的发展压力。

其二,盈利模式过于单一,影响Adobe的可持续发展。以“订阅业务”为核心收入的商业经营模式虽给Adobe的带来了盈利,但带来盈利的同时也可能制约Adobe的可持续发展。

2019第二季度的订阅收入(美元)为47.61亿美元,较同期2018年的37.16亿美元同比增长28.12%,其对企业主营收入的贡献率高达89%。但来自产品、支持和服务的收入同比增长分别为0.24%和10.88%,营收仅为5.842亿美元,对企业营收的贡献率仅超过11%。由此可以看出Adobe是单核发展,虽然Adobe的这种商业盈利模式带来了营收短期的增长,但不利于营收的高速增长,也不利于净利润的提升,本季度净利润同比环比下滑就是最好的证明。

未来:技术投入和拓宽渠道两手都要抓

Adobe的本季营收虽超预期增长,但Adobe的发展却面临着不小的压力,Adobe要想冲出重围还要从提高市场竞争力、拓宽营销渠道广度和深度说起。

一、重视技术投入,进一步提高市场竞争实力

达尔文的生存法则告诉我们,“适者生存,优胜劣汰”。在这个“虎狼”环伺的领域,要想在这个激烈的市场中占有一席之地,那么Adobe就应该进一步提高自己的竞争实力。数据表明,2019年用于研发费为4.760亿美元,同比增长27.22%,但在营业收入中仅占17.3%,而营销费用却为8.489亿美元,在营收中占30.94%。从这直观的数据我们可看出,与营销费用相比,Adobe研发费用的支出并不大,这不利于巩固和提升Adobe的市场地位和持续经营。因此Adobe要想持续稳定发展,那么应重视产品技术资金的投入,提升Adobe的市场竞争实力。

二、拓展营销渠道广度和深度,持续发展

Adobe从一家以“卖版权”的传统软件转型到“卖订阅”服务的发展模式是成功的。我们从主营构成的收入数据中看出,订阅在数字营销领域中具有一定的市场发展空间,说明转型以“订阅”为主的道路是适合Adobe发展的。但Adobe要想谋求持续长远发展,则应进一步拓宽营销渠道的广度和深度,使其它业务也成为其增长引擎。

一方面,Adobe可从三方面优化营销渠道广度。其一,积极开拓新的营销市场,把触角延伸到各个“犄角旮旯”,促进Adobe品牌知名度和影响力的进一步提升,为Adobe的可持续发展提供强有力的驱动力。其二,在不改变以订阅业务为核心业务的前提条件下,逐渐向相关产业扩张并拓展业务的规模和领域,增加新的经济收入引擎。其三,为谋求进一步发展,在市场新需求的影响下,Adobe还可与更多企业建立长期合作发展的和谐关系,实现互惠互利的“双赢”结果。

另一方面,Adobe可通过进一步深化与合作伙伴的合作关系,以拓展营销渠道的深度。营销渠道光广可不行,还要有深度,这样才能以最小的支出调动尽可能多的渠道资源。拓展营销渠道的深度最理想的方式就是从已有合作渠道出发,与其构建并深化和合作企业的密切关系,从而进而建立较强的全球伙伴生态系统。例如它本季度与SerEnOW、AG建立新的合作关系,实现了平台间进行资源整合,并且借住合作平台来冲击消费用户的记忆增强其购买信心,因此营收取得了持续性增长。

总的来说,Adobe本季财报还是较为不错的。虽摆在Adobe面前的问题依旧不小,未来它还将面临市场竞争者的调整,但是Adobe利润只是小幅下滑,并且营业收入还超预期增长。

文/陈婷,公众号ID:jrwaican,本文首发旷创投网

- 版权声明

- 本文仅代表作者观点,不代表艾瑞立场。本文系作者授权艾瑞专栏发表,未经许可,不得转载。

扫一扫,或长按识别二维码

关注艾瑞网官方微信公众号